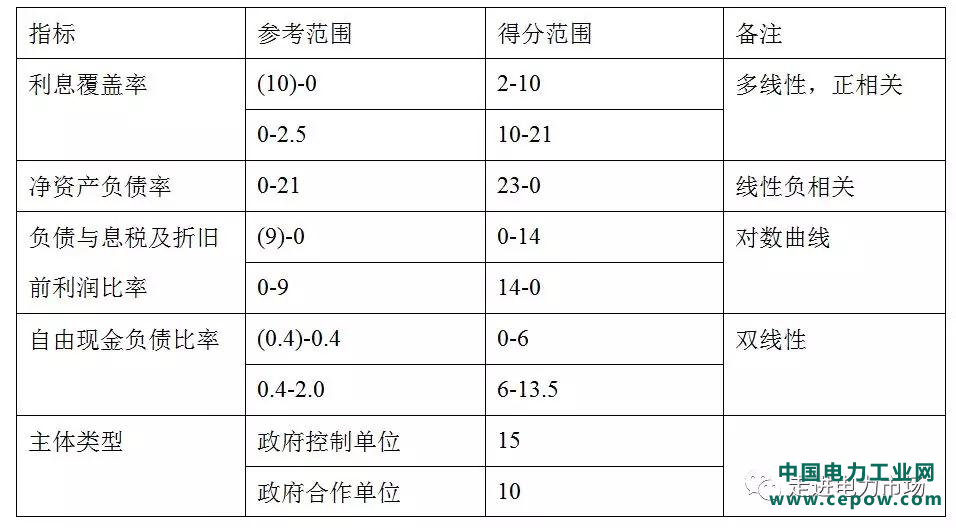

国际上电力市场的信用评价大都采用该种思路。以PJM为例,市场主体可以由评级机构给出的信用评级得到信用评分,或由PJM根据其财务状况、经营情况、交易行为等进行信用评分。在当前的PJM信用评分体系中,涉及的评价指标包括:利息覆盖率,考察市场主体利润与成本的关系;净资产负债率和负债与利润的比率,考虑市场主体资本结构,一般来说市场主体的负债太多会导致风险过大,太少则盈利能力较差,适当的资本结构才是合理的;自由现金与负债比率,考察市场主体的短期债务偿还能力。此外,还考察电力市场的市场主体是否与政府相关,并根据密切程度给予不同的加分。这几项之中,利息覆盖率及净资产负债率的评分的比重较大,负债与利润比率、自由现金与负债比率以及主体类型的比重较小。然后将各项得分加起来得到市场主体的信用评分,见下表。

表1 PJM市场主体信用评分模型

其评分决定了其有形净资产比率TNW%,乘以主体公司有净资产后得到无抵押信用额度。除了无抵押信用额度外,市场主体还可以通过上交现金、信用证等抵押品以提高自身的信用额度。北美的大部分市场则允许使用无抵押信用,与抵押信用共同覆盖市场主体可能产生的费用,大大降低了参与市场交易的成本。以PJM为例,无抵押信用额度的计算公式如下式所示:

无抵押信用额度 = 有形净资产 * TNW%

其中,TNW%是有形净资产比率系数,其计算公式如下式所示:

TNW% = 2.5% * (信用评分 –40) / 60

市场主体的信用评分必须不低于50分,才有对应的无抵押信用额度,否则无抵押信用额度为零。并且PJM还对不同信用等级的主体设置了不同的无抵押信用额度限额,最多不得超过5000万美元。不同的电力市场的TNW%取值是不一样的,对于给出无抵押信用额度限额的市场,FERC要求所有电力市场的无抵押信用限额都不得超过5000万美元。北美几个主要电力市场的无抵押信用额度限额如表2所示。

表2 北美电力市场的市场主体无抵押信用额度限额

除了无抵押信用额度,市场主体还可以通过提交抵押品而获得相应的抵押信用额度。由于不同抵押品的流动性是不同的,转换成信用额度时算法也是不一样的。

以PJM的规定为例,信用证和现金的流动性都很好,这两种抵押品都能够完全转换为抵押信用额度。对于其他的抵押品,比如第三方担保或者企业的一些实物资产等,PJM规定必须扣除10%后才能算作抵押信用额度。

欧洲的Nord Pool交易中心较为特殊,交易时市场主体的无抵押信用额度不被承认,其信用额度必须通过抵押品获得,要求参与到现货市场的市场主体必须始终维持至少3万欧元的抵押信用额度。这些抵押品包括现金、信用证等,它们的变现都较为可靠、迅速,是一种更为稳妥的选择。

4、小结

本文中,主要介绍了电力市场中的信用体系框架,从经济学的角度,阐述了对市场主体进行信用评价的常用方法,计算市场主体的总信用额度的基本思路。电力市场的信用管理中,除了要计算市场主体总的信用额度,还要计算市场主体总的交易风险。下一篇文章将主要介绍市场主体交易风险的计算方法。