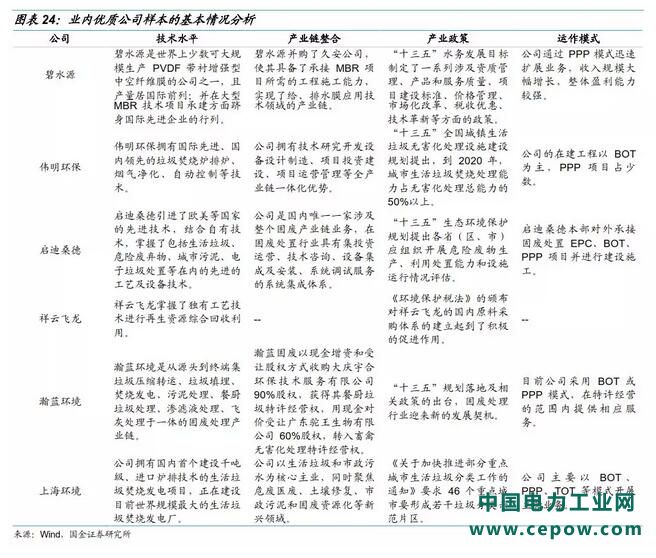

1、基本指标

1.1. 技术水平

环保产业对技术水平要求较高,先进的处理技术可以提高处理效率,降低成本。因此,环保行业的公司都立足于研发技术来保持自己的核心竞争力。产业内的许多公司对于新技术的研发投入巨大,并且都有自己高素质的核心研发团队。可重点关注公司研发团队及研发投入情况。

以细分子行业水污染治理为例,水污染治理对技术水平要求很高,很多业内公司十分注重膜技术的研发,主要集中在新型全系列膜材料开发优化、设备制造及应用技术、设备一体化以及民用四大领域,资金的投入巨大。随着国家环保政策的逐渐完善,环保标准将有所提高,先进的技术是企业必备的核心竞争力。

以北京碧水源科技股份有限公司为例,公司在北京怀柔建有国际一流的膜研发、制造基地,年产能为微滤膜和超滤膜1,000万平方米、纳滤膜和反渗透膜600万平方米,进一步降低了产品成本,成为目前全球领先的能生产全系列产品的膜产品生产商和先进的环保设备制造商,也是世界上少数拥有MF、UF、DF及RO全系列膜产品生产技术与生产线的公司之一。

1.2. 产业链整合

环保行业市场潜力很大,但是目前已经开发出来的市场规模较小,如果只是聚焦于单一领域,在有限的市场规模下,将会面临激烈的竞争。基于此,很多环保公司在聚焦主营业务的同时,也注重公司业务的多元化,即不仅仅局限于单一产业链,而是尽可能地通过并购等方式扩大自己的产业范围。这样既可以实现公司的规模效应,也可以降低技术的研发成本。同时,业务多元化还可以提高公司综合实力、提高品牌认可度。

以安徽国祯环保节能科技股份有限公司为例,公司于2015年以3.69亿元收购了麦王环境技术股份有限公司72.31%的股份,从而涉足工业废水领域。同时在国际市场收购了挪威Goodtech Environment AS公司100%股份,从而进军小型污水处理设备领域。业务布局从单一的污水治理逐渐扩展到城市水环境综合治理、工业废水治理以及小城镇环境治理领域。

1.3. 产业政策

环境保护具有投入较大、社会效益往往大于经济效益的特征,这决定了环保产业的发展对政策的依赖性较强,其发展速度与国家制定的环保标准以及政策执行的力度密切相关。

以税收优惠为例,2017年财政部、税务总局、国家发展改革委、工业和信息化部和环境保护部联合发布《关于印发节能节水和环境保护专用设备企业所得税优惠目录(2017年版)的通知》[5],对企业购置并实际使用节能节水和环境保护专用设备享受企业所得税抵免优惠政策。

此外,国家还通过颁布相关产业政策来保护公司的收益。比如,在垃圾焚烧发电方面,2012年4月10日,国家发改委下发《关于完善垃圾焚烧发电价格政策的通知》[6],将全国垃圾焚烧发电项目发电标杆电价定为0.65元/千瓦时(含税),这在一定程度上保障了垃圾焚烧发电项目的收益。

1.4. 运作模式

环保项目可分为经营类和非经营类项目,非经营类项目如环境治理和修复、湿地保护等,项目无收益或收益较低,主要付费方为政府部门;经营类项目如污水处理、垃圾处理等,虽然有用户付费,但公益性质较强,收费标准往往较低,投资回收周期较长,因此地方政府也受制于财政预算不足,环保项目难以推动。

自2015年起,国家在生态环保等重点领域大力推行PPP模式,行业内企业业务承接转变为以PPP模式为主。PPP模式让环保公司有机会引入地方政府、产业资本、金融资本等各方共同投资环保项目,PPP模式的投融资构架改变了传统产业生态链上环保企业的业务的开展模式。

随着PPP模式在环保领域的推行,行业内企业中标大量PPP项目。根据财政部全国政府和社会资本合作(PPP)综合信息平台数据,截至2016年12月末,纳入PPP综合信息平台项目库的项目11,260个,总投资额13.5万亿元,其中生态环保类入库项目633个,投资规模6,534亿元,涉及污水处理、垃圾处理,以及黑臭水体、海绵城市、地下综合管廊区域综合治理、土壤修复等领域。国家示范项目743个,投资规模约1.9万亿元,其中生态环保类示范项目60个,已落地30个。PPP项目已成为大型综合环保项目实施的主流模式之一[7]。

PPP项目的工程结算模式一般为“7-2-1”,即在工程建设期间收回已完成工程量的70%,最终结算收取20%,结算后1年或2年后收10%。但PPP项目投资金额大、项目周期长,尤其是未取得金融机构融资的项目,回款较大程度地依赖于最终业主方政府的履约能力及其财政实力,同时PPP项目落地实施多依赖于外部融资,对企业融资能够构成挑战。

2、财务指标

财务情况我们主要关注发债企业的资本结构、盈利能力、偿债能力、现金流及财务弹性。

2.1. 资本结构

资本结构体现了企业的财务政策,一般情况下,资本结构越是稳健,杠杆水平越低,财务风险也越低。环保项目建设周期较长,资金需求较大,外部债务融资金额较高。因此较好的资本结构使得企业具有较强的财务弹性,使得环保企业在信用收缩的环境下亦能平稳度过。我们关注的财务指标有资产负债率、债务资本比率以及债务结构等。

2.2. 盈利能力

我们主要关注企业的销售毛利率、销售净利率、利润、ROA及ROE等情况。由于近年来PPP模式的推行,行业内的公司中标PPP项目后,营收规模和毛利开始增长。但受业务规模扩大、研发投入及战略并购等因素影响,管理费用逐年增长,在一定程度上提高了公司的财务费用。

2.3. 偿债能力

偿债能力方面,我们主要关注企业的已获利息倍数、全部债务/EBITDA、总刚性债务情况以及短期刚性债务压力情况。我们主要关注企业的经营性净现金流、货币资金对短期债务的覆盖程度。

2.4. 现金流情况

受工程施工周期、结算惯例及账款回收周期较长等因素的影响,环保行业营业周期较长,一般为1-3年。而且现金回笼较慢,公司需要通过优化业务模式、提高项目标准、加强账款催收等方式来改善工程款回笼情况。相对传统工程项目而言,PPP项目结算进度较快且部分项目预收一定比例的工程款,可以一定程度上改善产业内部公司经营性现金流。由于产业内的公司倾向于通过并购来增加自己的产业规模,所以投资活动现金流的流出量处于上升的趋势,这也导致了公司筹资活动产生的现金流保持增长状态。

2.5. 财务弹性

财务弹性主要是指企业中短期再融资接续的能力,可以通过分析银行授信使用状况、信用借款的能力、未使用授信情况及受限资产占净资产比重情况进行分析。

关于环保债发债主体的财务指标分析,我们会在第三部分详述。

[5]http://szs.mof.gov.cn/zhengwuxinxi/zhengcefabu/201709/t20170925_2710919.html

[6]http://www.ndrc.gov.cn/zcfb/zcfbtz/201204/t20120410_472395.html

[7]http://www.caepi.org.cn/epasp/website/webgl/webglController/view?xh=1527477826577035733504

三、环保债发行主体筛选与分析

1、环保债基本发行情况

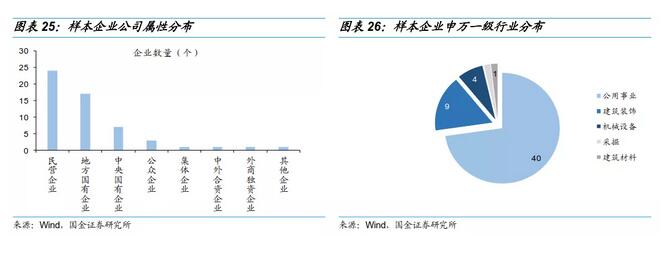

我们根据经营范围、主要产品及业务等方面筛选出了环保债券,涉及发行主体55家[8]。截止2018年11月29日,该55家环保企业存续债券共121只,存量规模为953.80亿元,从公司属性来看,民营企业较多,从行业来看,公用事业行业较多。

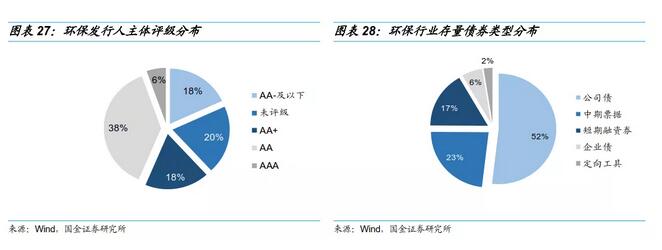

从发行人最新评级分布来看,中低等级为主。55个发行人中,未评级占比20%,AAA级占比5.5%、AA+级占比18.2%、AA级占比38.2%、AA-及以下占比18.2%。发行人评级为C的两家主体分别为:盛运环保和凯迪生态,已经发生违约。

从存量债券类型来看,种类相对集中,公司债为主占比51.87%,其次为MTN占比23.22%,企业债和定向工具占比较低。

2、环保行业财务状况分析

2.1.资本结构

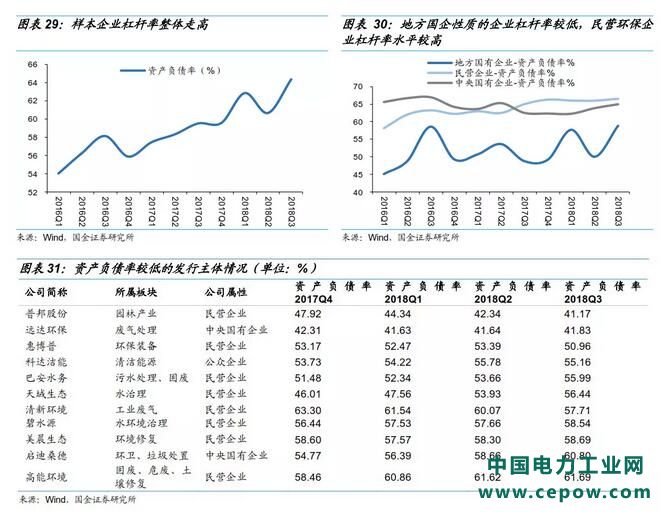

近几年,样本企业的资产负债率呈增长走势,这主要是受PPP影响,企业较为依靠外部融资拓展业务所致。2018年三季度,行业平均资负率达到64.36%。分不同性质的企业来看,地方国企性质的环保企业杠杆率偏低,而民营性质环保企业杠杆率水平偏高,其中博天环境、凯迪生态、盛运环保杠杆率偏高,2018年三季度报告披露的资产负债率分别为79.32%、76.20%和74.84%,这些企业负债扩张速度较快,风险有所积聚。

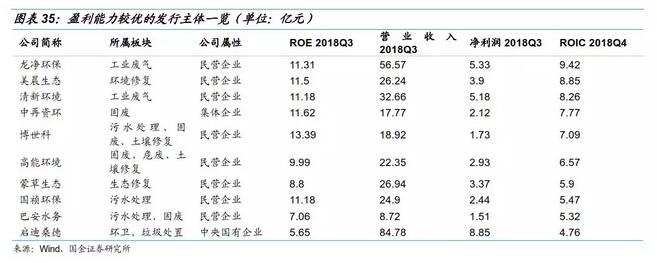

2.2.盈利能力

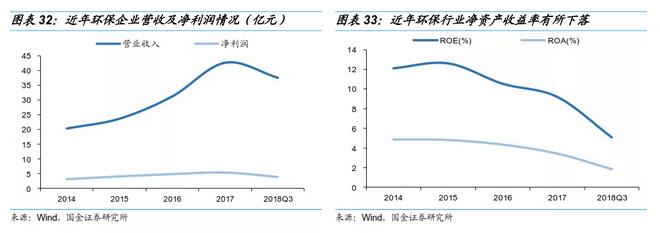

从行业盈利情况来看,2017年后,环保企业营收及净利润情况有所下滑,其中凯迪生态、神雾环保、天翔环境、盛运环保这四家企业最近一期的净利润均为负数,分别为-19.34亿元、-2.48亿元、-2.47亿元、-2.14亿元。从相对指标来看,ROE和ROA呈下降走势,行业盈利水平有所下降。

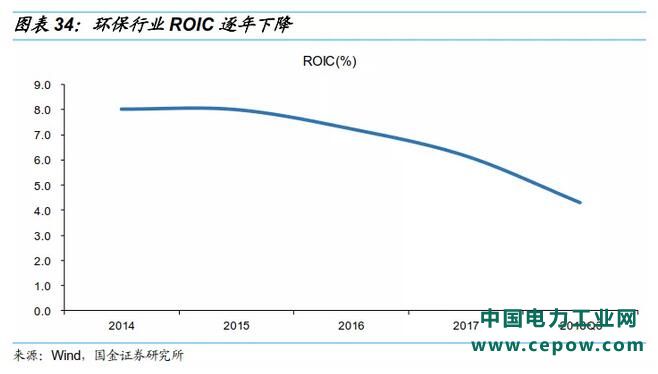

除了关注ROA、ROE的情况外,ROIC也是一个值得关注的盈利指标。ROE是权益投资者的投资回报率,但前提是ROIC(项目的投入资本收益率)[9]必须满足投资要求,即需要满足ROIC大于加权平均资本成本。ROIC对应的权益投资者和债务投资人共同的投资回报率,当项目的ROIC超过WACC后,项目获得收益率后,根据杠杆在有息负债人和权益人之间分配;当ROIC有所降低,低于加权平均资本成本时,如果企业仍在大规模投资,这在一定程度上增加了债务人偿还债务风险。

从整理的样本数据来看,18年以来,多数环保企业的ROIC有所下降,个别企业的ROIC甚至为负数。ROIC最低的四个企业分别为:神雾环保、天翔环境、凯迪生态和盛运环保,其最新一期的ROIC分别为-3.57%、-2.93%、-2.28%和-0.40%,明显低于加权平均资本成本。

可以看到,2018年违约的环保企业均存在ROIC小于加权平均资本成本情况,这表明公司的治理存在一定的问题,这类企业一般都表现为高杠杆,通过借新还旧的方式偿还债务人的利息,再融资压力较大。

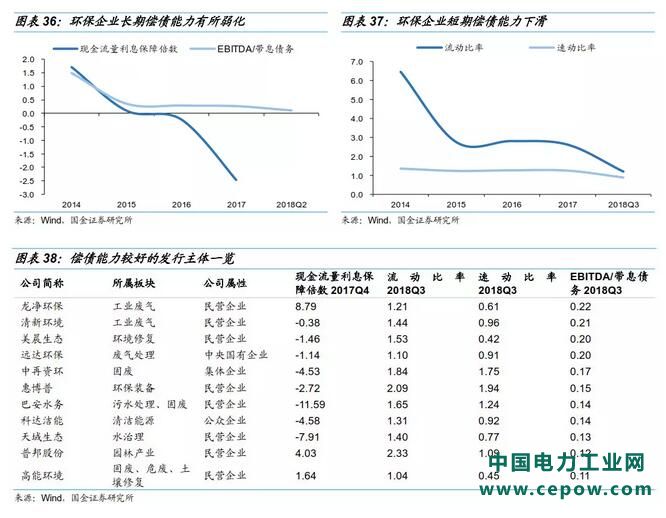

2.3.偿债能力

从偿债能力看,样本内的环保企业长短期偿债能力均有所弱化。特别是现金流量利息保障倍数在2017年出现明显下滑,经营现金流对债务的覆盖能力恶化,EBITDA/带息债务的比重降幅趋缓,但仍不容乐观。同时流动比率和速动比率也呈下滑趋势,短期偿债能力有所减弱。仁怀水投、铜仁水务和神雾环保三家企业2017年的现金流量利息保障倍数较低;神雾环保和天翔环境的EBITDA/有息债务比值为负数;速动比率较低的三家企业是铁汉生态、吉电股份和凯迪生态;流动比率较低的三家企业是吉电股份、凯迪生态和启迪桑德。环保行业整体偿债压力值得关注。

2.4. 现金流情况

环保产业具有很强的正外部性,是典型的政策驱动型产业,除了一般有环保需求的企业外,政府部门也是其重要的下游客户。因此我们可以将环保企业分为To-G和To-B两种模式来看,不同模式下的现金流情况有所不同。

首先To-G模式的环保企业。其下游的客户是政府机构,项目运作模式多采取PPP模式,在订单的获取上更依赖于当地政府的环保开支。PPP模式虽然增加了企业的项目规模,但由于此模式对资金占用较大,回款周期较长,不利于企业的现金流情况。这类环保企业主要经营污水处理、环卫、垃圾处理、环境监测等。

再来看To-B模式的环保企业。其下游客户主要是企业,重点关注客户的支付能力。如果其下游客户端主要是一些本身现金流就不太好的行业,如化工等,那环保企业的现金流情况可能会受到影响。另外应较为关注存货、应收账款项是否大幅增加,这意味着议价能力变弱,现金流情况可能也有所恶化。这类环保企业主要经营工业污水、工业废气、工业危废的处理和环境监测等。

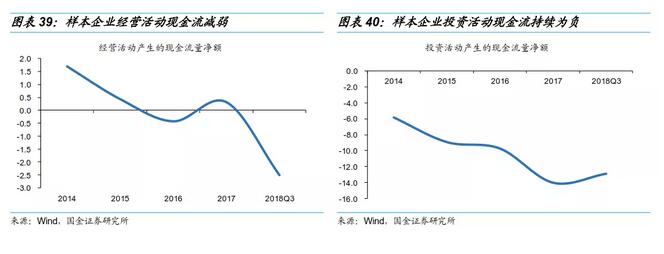

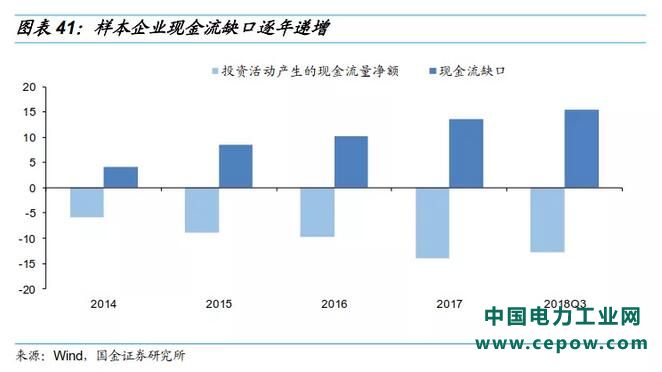

近几年环保行业经营活动现金流减弱,尤其是2018年三季度,下降幅度较为明显;投资活动方面,环保行业的一个典型特征是投资活动现金流流出较多。除了前述的PPP模式下资本金的占用,一个很大的原因是环保产业多涉及生产设备改造升级、治理设施和设备的建设与安装等,前期投资规模较大,故投资现金流持续为负。由于其天然的营业周期长、现金回笼慢,叠加投资活动流出现金较多,导致环保企业现金流缺口较为严重。

由于环保企业的现金流缺口较为严重,筹资活动显得尤为重要。若其财务弹性较差,融资受阻,到期债务的偿还压力较大。2018年三季度样本企业的筹资活动现金净流量平均值为9.59亿元,但同比增速下降了3.40%,筹资能力有一定的下降。值得注意的是,现金流缺口大于筹资活动现金流入净额,企业的融资压力有所增加。

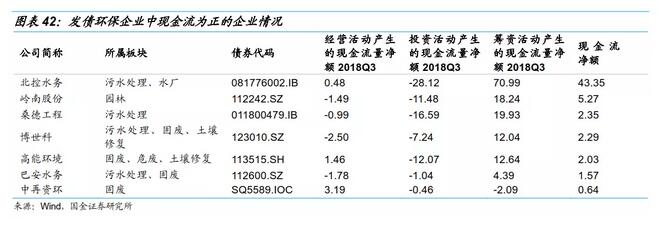

经过我们的筛选,环保发债企业中现金流净额为正的仅有7家,如下表所示。

现金流净额为正的企业大致可以分为两类。一类是筹资活动现金流量净额较高,可以覆盖其经营活动和投资活动的现金流流出的企业(主要是可覆盖投资活动现金流流出)。如北控水务,截至2018年三季度,经营活动产生的现金流量净额为0.48亿元,投资活动产生的现金流量净额为28.12亿元,筹资活动产生的现金流量净额为70.99亿元,由于其较强的筹资能力,使得公司整体的现金流较为宽裕,可以弥补经营和投资活动中产生的现金流缺口。

另一类是经营活动现金流净额可以覆盖投资活动现金流流出。如中再资环,截至2018年三季度,经营活动产生的现金流量净额为3.19亿元,投资活动产生的现金流量净额为-0.46亿元。筹资活动产生的现金流量净额为-2.09亿元。

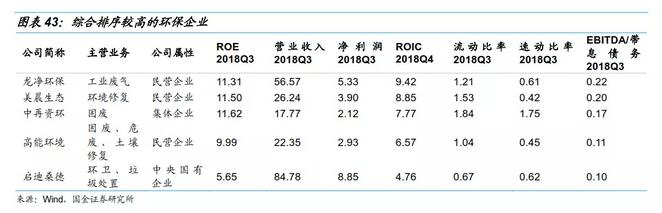

总结:经过以上分析,我们筛选出综合排序较高的五家环保企业,其中龙净环保2018年三季度的ROIC较高,反映出公司治理水平较好;中再资环2018年三季度ROE较高,公司盈利能力较高;龙净环保2018年三季度EBITDA/带息债务的值最高。

总结来看,发债环保企业近几年资产负债率有所增加,尤其是民营环保企业杠杆率水平较高,其中博天环境、凯迪生态、盛运环保杠杆率偏高,风险有所积聚;从行业盈利情况来看,2017年后,环保企业营收及净利润情况有所下滑,其中凯迪生态、神雾环保、天翔环境、盛运环保这四家企业最近一期的净利润均为负数。另外18年以来,多数环保企业的ROIC有所下降,个别企业的ROIC甚至为负数,ROIC最低的四个企业分别为:神雾环保、天翔环境、凯迪生态和盛运环保,其最新一期的ROIC明显低于加权平均资本成本,公司治理存在一定问题;从偿债能力来看,样本环保企业长短期偿债能力均有所弱化。特别是现金流量利息保障倍数在2017年出现明显下滑,经营现金流对债务的覆盖能力恶化,EBITDA/带息债务的比重降幅趋缓,但仍不容乐观;外部筹资方面,2018年第三季度样本企业的筹资活动现金净流量平均值为9.59亿元,同比下降了3.40%,筹资能力有一定的下降。且现金流缺口大于筹资活动现金流入净额,企业仍面临较大的再融资压力。

[8] 环保债发行主体筛选具有一定的主观性。

[9] ROIC=EBIT*(1-税率)/投入资本,其中:投入资本=有息负债+净资产,EBIT是扣非后息税前利润。

四、风险提示

1、关注环保政策推进不及预期、再融资等政策的变化等对相关主体信用资质的不利影响。

2、环保行业违约事件集中爆发对行业造成的负面影响。

原标题:深度 | 环保行业产业链与债券梳理