润率达4.7%,比2014年提高30.6%。从细分领域看,组件环节表现要明显好于硅片环节,前10家组件企业平均毛利率超15%。

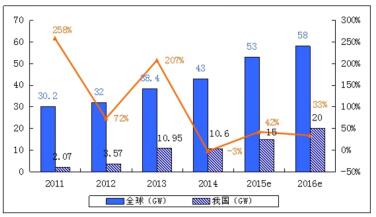

图6.6 2011-2016年我国光伏新增装机量、增长率及全球新增装机量

图6.7 2011-2016年我国多晶硅产量、增长率及全球多晶硅产量

图6.8 2011-2016年我国光伏组件产量、增长率及全球光伏组件产量

(2)光伏制造全球布局提速,走出去步伐逐步加快

在“一带一路”战略引导及国际贸易保护倒逼下,我国光伏企业“走出去”步伐不断加快。我国光伏企业通过海外建厂、投资建设光伏电站等方式,实现全球化布局。阿特斯、保利协鑫等龙头企业在加拿大、美国和日本光伏项目储备达到700MW以上。部分企业选择在终端市场建厂以贴近市场,如中电电气在土耳其地新建电池及组件工厂,晶澳、天合宣布在印度合资建设电池及组件工厂;部分企业到成本洼地建厂以降低生产成本,如中利腾晖、英利宣布在泰国新建组件厂,卡姆丹克在马来西亚新建硅碇、硅片厂。另外,也有企业通过签订代工协议,以规避“双反”税率,绕道布局全球市场,如昱辉阳光已在7个国家建立了长期代工关系。

(3)弃光限电问题突出,融资难制约光伏发展

目前可再生能源发展规划与电网建设规划的统筹衔接出现问题,区域电网结构限制及外送通道建设滞后,光伏电站集中开发地区面临的限电形势愈发严峻,导致资源丰富地区的优势难以实现。同时,《可再生能源法》的保障性收购要求得不到切实落实,可再生能源发电系统被限制出力的现象十分严重,出现了大范围、常态性的限电、弃光现象。据统计,2015年我国西北地区弃光率达到17.08%,其中,甘肃弃光问题突出,累计弃光电量26.19亿千瓦时,约占全部弃光电量的56%,弃光率达到30.7%。新疆累计弃光电量15.08亿千瓦时,约占全部弃光电量的32%,弃光率达到22.0%。

除了弃光限电外,融资难、融资贵也制约着我国光伏产业发展。我国光伏企业受行业整合以及国外贸易争端等影响,基本丧失在海外资本市场融资能力。而境内融资成本较高,多数光伏企业融资成本在8%左右,部分甚至高达10%。高额的融资成本使得我国光伏企业成本高,大幅侵蚀企业利润。同时,可再生能源补贴资金存在巨大缺口,补贴拖欠较为严重。现行可再生能源补贴申报程序过于繁琐,导致资金调配周期过长,使得发电企业资金流转不畅、财务成本增加,产业链出现发电企业、制造企业、零部件企业间的三角债现象,严重影响了企业的技术创新、技术改造、技术升级、正常经营和经济效益。

(4)技术水平与产品性能不断提升,生产成本持续下降

2015年,在内外环境的共同推动下,我国光伏企业加大工艺技术研发力度,技术水平与产品性能不断提升。骨干企业多晶硅生产能耗继续下降,行业平均综合电耗已降至100kW˙h/kg,部分企业甚至已低于70kW˙h/kg,硅烷法流化床法等产业化进程加快;单晶及多晶电池技术持续改进,晶硅电池生产的每瓦耗硅量由2010年的约7g降低至目前的5g左右,产业化生产的普通结构电池效率分别达到19.5%和18.3%,处于全球领先水平,部分企业生产的N型电池平均转换效率达到22.9%。钝化发射极背面接触(PERC)、异质结(HIT)、背电极、高倍聚光、等技术路线加快发展,部分技术开始批量生产;光伏组件封装及抗光致衰减技术不断改进。在生产工艺水平的驱动下,产品生产成本不断降低,多晶硅全成本降至15美元/kg,领先企业组件生产成本降至2.9元/瓦,光伏发电系统投资成本降至8-9元/瓦以下,部分分布式装机甚至降至6元/W,度电成本降至0.6-0.9元/千瓦时。

(5)光伏市场蓬勃发展,市场应用呈现多元化

光伏应用模式逐步多元化,目前,虽然大型地面电站仍然占据我国光伏装机总量的80%以上,但2015年,我国光伏电站开发呈现与农业、养殖业、矿业、生态治理相融合的多元化发展趋势。受政策拉动,分布式光伏发电规模也不断扩大,主要分布在电力负荷比较集中的中东部地区。光伏水泵、光伏路灯、光伏树及光伏消费品等光伏应用产品型态逐步多样化。5.2.3.3我国光伏产业发展趋势

(1)产业规模仍将持续扩大,行业扩产意愿强烈

多晶硅方面,随着全球新增多晶硅产能投产和原有产能优化提升,预计全球多晶硅产量将达到36万吨,我国多晶硅产量将达到18万吨,产品价格预计仍将维持在11万元/